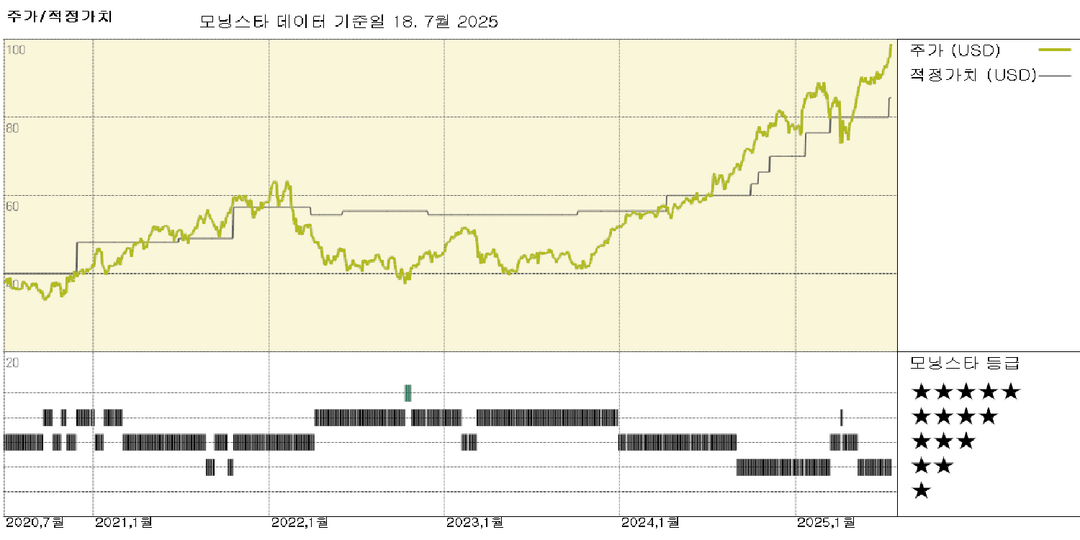

모닝스타 등급

2025.07.18 기준

적정가치

2025.07.15 기준

주가/적정가치 비율

| 모닝스타 핵심지표 | 애널리스트 | 정량적 |

|---|---|---|

| 경제적 해자 | 넓음 | - |

| 가치 평가 | ★★ | - |

| 불확실성 | 낮음 | - |

| 현재 | 5개년 평균 | 섹터 | 국가 | |

|---|---|---|---|---|

| 주가/퀀트 적정가치 | - | - | - | - |

| PER | 15.1 | 12.6 | - | - |

| 예상 PER | 14.2 | - | - | - |

| 주가/현금흐름 | 19.1 | 24.7 | - | - |

| 주가/잉여현금흐름 | 31.6 | 26.9 | - | - |

| 배당수익률 % | 1.9 | 2.73 | - | - |

미국 대부분의 은행은 강화된 보완 레버리지 비율 변경으로부터 직접적인 혜택을 받지 않을 것입니다

왜 중요한가: 이 조치는 주로 그것이 시사하는 바 때문에 중요합니다. 즉, 글로벌 기준과의 일치 방향으로 더 중요한 변화, 예를 들어 글로벌 시스템적으로 중요한 은행에 대한 추가 부담금 개정이나 바젤 III 자본 요건 완화 등이 점점 더 가능성이 높아지고 있다는 점입니다. eSLR 변경은 단독으로 보면 큰 영향을 미치지 않을 것으로 보입니다. 우리 조사 대상 은행들은 모두 현재 eSLR 요건이 아닌 보통주 자본 Tier 1(신탁 은행의 경우 Tier 1 레버리지)에 의해 제약받고 있기 때문입니다. 또한 이 조치가 단기적으로 의미 있는 추가 성장을 촉진할 것이라고도 생각하지 않습니다. 예금 기관의 자본을 $210억 달러 규모로 해방시킨다고 주장하지만, 미국 내 대출 수요 환경은 대출 능력과 무관하게 여전히 약세이며, 지난 분기 대출 성장률은 3%에 그쳤습니다. 결론: eSLR 변경은 우리 조사 대상 기관에 큰 영향을 미치지 않지만, 다음 단계로 예정된 바젤 III 변경 사항은 더 큰 영향을 미칠 수 있습니다. 시장과 일치하게, 우리는 제안된 규제를 매우 미미한 긍정적 영향으로 평가하지만, 부문 전체의 내재적 가치 평가에 변경을 가하지 않을 것입니다. 이미 전망에 대부분 반영되어 있기 때문입니다. 제안된 규정의 가장 큰 영향은 저위험·저수익 자산인 국채 보유에 대한 선호도가 높아질 것이라는 점입니다. 다른 측면에서는, 2023년 제안이 우리 커버리지 내 은행의 위험 가중 자산 평균 성장률을 20% 증가시킬 것으로 추정했으며, 2024년 9월 초안은 G-SIB 은행의 자본 요건을 9%에서 소규모 기관의 0.5%까지 증가시킬 것으로 예상했습니다. 개정된 프레임워크는 더 낮은 증가율을 가져올 가능성이 높습니다.

투자 의견

$52조 달러 이상의 자산을 보관 또는 관리하는 Bank of New York Mellon은 세계 최대의 수탁 기관입니다. 핵심 수탁 서비스는 차별화되지 않은 서비스일 수 있지만, 규모와 고객의 충성도는 해당 기업이 유동자산에 대한 두 자릿수 수익률을 달성하는 데 기여했습니다. BNY의 투자 서비스 부문은 단순한 자산 관리 beyond; 발행사에 기업 신탁 및 ADR(미국 예탁증서) 등 다양한 서비스를 제공합니다. ADR 제공업체 중 최대 규모이지만, 경쟁사에게 시장 점유율을 잃고 있습니다. BNY의 청산 및 담보 관리(매출의 약 7%)는 미국 정부 증권에 대한 삼자 간 리포(tri-party repo) 서비스를 유일하게 제공하는 점이 특징입니다. BNY가 2003년에 인수한 Pershing은 중개업체 청산 및 등록 투자자문사(RIA) 수탁 서비스를 제공하며 BNY의 주요 성장 동력으로 작용해 왔습니다. 우리는 Pershing이 RIA의 구조적 성장으로부터 계속 혜택을 볼 것으로 예상합니다. 회사 매출의 약 25%는 $2조 규모의 자산 관리 사업에서 발생합니다. 전환 비용이 낮기 때문에, 우리는 자산 관리 부문의 경쟁 우위가 투자 서비스 부문보다 좁다고 판단합니다. 코로나19로 인한 회사 매출에 가장 큰 영향은 금리 하락으로, 순이자 수익과 머니마켓 펀드 수수료 면제에서 나타났습니다. 회사의 순이자 마진은 2019년 4분기 1.09%에서 2021년 1분기 0.67%로 최저점을 기록했습니다. 머니마켓 수수료 면제는 팬데믹 직전에는 미미한 수준이었으나, 2021년 4분기에는 연간화 영향액 $11억에 달했습니다. 수수료 면제는 2022년 4분기까지 대부분 사라졌습니다. BNY는 멜론 합병 과정에서 비용 통제 부족과 통합 실패로 비판을 받아왔습니다. 일부 비판을 인정하지만, 최근 몇 년간 경영진은 비용 통제에 적극적으로 집중해 왔으며, 회사는 유동자산에 대한 15% 이상의 수익률을 지속적으로 기록하고 있습니다. 2024년 회사의 마진 확대와 비용 통제에 대해 인상 깊게 생각하고 있습니다.

📈 상승론자 의견

- 동종 업체인 State Street과 Northern Trust와 비교할 때 BNY는 7개의 사업 부문을 보유해 가장 다각화된 구조를 갖추고 있으며, 주식 시장 변동성에 대한 노출도가 낮습니다.

- 수탁 서비스 외에도 BNY는 ADR 서비스, 뮤추얼 펀드 서브계정 관리 등 다양한 분야에서 강력한 시장 지위를 보유하고 있으며, 삼자 간 리포(tri-party repo)의 유일한 청산 기관입니다. Pershing 사업부는 안정적인 성장을 기록하고 있습니다.

- 전통적인 은행과 비교할 때 BNY의 매출 중 순이자 수익은 약 25%에 불과하며, 신용 위험은 상대적으로 낮습니다.

📉 하락론자 의견

- 자산 관리 분야의 수수료 압박과 마진 축소는 자산 관리사가 비용 관리에 더 신경을 쓰게 만들며, 이는 수탁 은행의 가격 결정력을 제한할 것입니다.

- BNY는 주식 시장 변동, 금리 변동, 외환 변동성 등 통제할 수 없는 다양한 요인에 노출되어 있습니다.

- 대규모 인수합병이 발생할 경우, 이는 회사의 주의를 분산시킬 수 있습니다.

오렌지보드에서는 모닝스타와 제휴하여 모닝스타의 리서치 리포트를 제공하고 있습니다.

모닝스타(Morningstar,Inc.)는 미국 시카고에 본사를 둔 글로벌 1위 금융 정보 및 투자 리서치 회사이며, 금융 상품의 판매사나 발행사와 독립적으로 운영되어 투자자들에게 신뢰도와 전문성 있는 정보를 제공합니다.

모닝스타의 기업평가 방법이 궁금하시다면 모닝스타 리서치 방법론에서 확인해보세요.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.