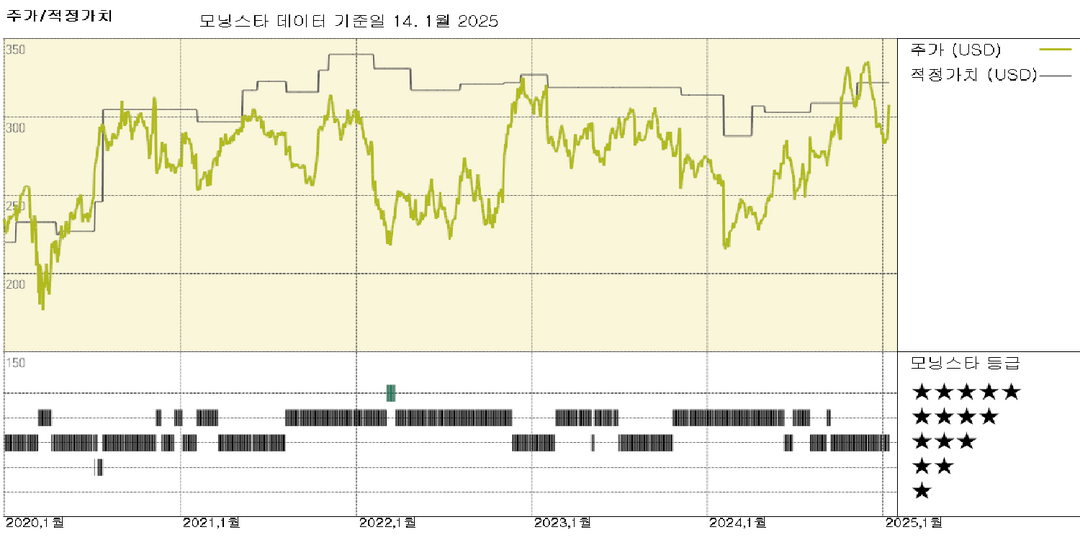

모닝스타 등급

2025.01.14 기준

적정가치

2025.01.15 기준

주가/적정가치 비율

| 모닝스타 핵심지표 | 애널리스트 | 정량적 |

|---|---|---|

| 경제적 해자 | 넓음 | - |

| 가치 평가 | ★★★ | - |

| 불확실성 | 중간 | - |

| 현재 | 5개년 평균 | 섹터 | 국가 | |

|---|---|---|---|---|

| 주가/퀀트 적정가치 | - | - | - | - |

| PER | 19.5 | 28.2 | - | - |

| 예상 PER | 26 | - | - | - |

| 주가/현금흐름 | 20.5 | 18.5 | - | - |

| 주가/잉여현금흐름 | - | 169.3 | - | - |

| 배당수익률 % | 2.11 | 2.2 | - | - |

Air Products 실적 발표: 더 엄격한 청색 및 녹색 수소 접근 방식

넓은 경제적 해자 등급의 Air Products는 연간 조정 EPS가 당사의 12.26달러 추정치를 크게 상회하는 12.43달러를 기록하며 2024 회계연도를 견실한 4분기로 마감했습니다. 향후 1년간의 모델을 조정한 후 추정 적정가치를 주당 309달러에서 322달러로 상향 조정합니다. 이전 분기 이후, 경영진은 청정 수소 투자에 대해 더 엄격한 접근 방식을 시사했으며, 당사는 이를 긍정적으로 보고 있습니다. 최근 몇 년 동안, 주식은 Air Products의 청색 및 녹색 수소 프로젝트 수주잔고의 리스크 프로파일에 대한 투자자들의 우려로 인해 산업용 가스 동종 기업들 대비 할인된 가격에 거래되어 왔습니다. 하지만 6월 TotalEnergies와의 녹색 수소 구매 계약 발표와 함께 최근 행동주의 투자자 Mantle Ridge와 D.E. Shaw의 참여 이후 투자심리가 더 긍정적으로 바뀌었습니다. Air Products는 이전에 현재 프로젝트가 최소 75% 가동될 때까지 새로운 청색 또는 녹색 수소 프로젝트에 전념하지 않을 것이며, 대부분의 오프테이크에 대한 앵커 고객을 확보한 후에만 새로운 프로젝트에 투자할 것이라고 발표한 바 있습니다. 실적 발표 컨퍼런스콜에서, 경영진은 텍사스의 녹색 수소 합작 투자를 더 이상 추진하지 않을 것이라고 말했는데, 이는 이 프로젝트가 새로운 저탄소 투자에 대한 투자 기준을 충족하지 못하기 때문입니다. Air Products는 또한 루이지애나 시설에 대한 프로젝트 파이낸싱을 평가하고 있으며, 이는 프로젝트에 대한 기업의 자본 투자를 줄일 것입니다. 당사는 더 엄격한 전략이 회사 수주잔고의 리스크 프로파일을 낮추는 데 도움이 될 것이라고 믿습니다. 2025 회계연도 전체에 대해, 경영진은 중국의 지속적인 약세를 반영하여 당사의 이전 13.02달러 추정치보다 낮은 12.70달러에서 13.00달러의 조정 EPS를 예상합니다. 최근 LNG 사업 매각을 조정하면, 전망은 조정 EPS에서 전년 대비 6%에서 9% 증가를 암시하며, 두 자릿수 성장을 달성하려는 경영진의 장기 목표보다 낮은 추세를 보입니다. 하지만 당사는 새로운 수소 프로젝트들이 가동됨에 따라 2026년부터 2028년까지 EPS 성장이 그 임계값을 크게 상회하여 가속화될 것으로 예상합니다.

투자 의견

Air Products는 매우 유리한 구조를 가진 업종에서 영업하고 있다는 점에서 혜택을 누리고 있습니다. 공개된 산업용 가스 회사들은 기본적으로 원자재인 산업용 가스를 판매하는데도 경제적 해자 덕분에 지속적으로 높은 수익을 창출해왔습니다. 산업용 가스는 보통 고객 비용 중 상대적으로 적은 부분을 차지하지만, 생산 지속성을 유지하는 데 필수적인 역할을 합니다. 따라서 고객은 프리미엄을 지불하더라도 원활한 비즈니스 운영을 위해 기꺼이 장기 계약을 체결하곤 합니다. 장기 계약과 높은 전환 비용은 산업용 가스 생산업체의 해자 역할을 하며, 예측 가능한 현금 흐름과 높은 수익을 창출하는 데 도움을 줍니다. 2014년 Seifi Ghasemi의 CEO 취임 후 새 경영진이 개시한 여러 이니셔티브를 통해 Air Products의 수익성은 급격하게 개선됐으며, EBITDA 마진은 1,500 베이시스포인트 성장했습니다. 이러한 괄목할 만한 개선은 대부분 상당한 규모의 비용 절감, 저마진 비핵심 사업 매각, 신흥 시장에서 공격적인 기회를 추구한 덕분입니다. 산업용 가스 수요는 산업 생산과 밀접한 관련이 있습니다. 따라서 유기적 매출액의 성장은 글로벌 경제 상황에 크게 좌우됩니다. 그렇긴 하지만, Air Products는 신규 프로젝트 투자나 자산 매입을 통해 추가적인 매출 성장을 이끌어낼 수 있을 것으로 생각됩니다. Air Products는 청색 및 녹색 수소 메가프로젝트에 대한 투자로 인해 향후 몇 년 동안 급속한 성장을 할 준비가 되어 있습니다. 당사는 Air Products의 장기 전망을 낙관적으로 보고 있으며, 야심찬 자본 배분 계획이 앞으로 몇 년간 그린 수소, 탄소 포집 등과 같은 새로운 기회뿐 아니라 전통적인 산업용 가스 프로젝트에 대한 투자를 통해 엄청난 성장을 할 수 있는 원동력이 될 것이라고 판단합니다.

📈 상승론자 의견

- Air Products는 야심 찬 자본 배분 계획을 추진하는 사업 기회로 인해 급속한 성장을 할 준비가 되어 있습니다.

- Air Products는 현재 개발 중인 수십억 달러 규모의 프로젝트를 통해 그린 및 블루 수소 분야의 선두 주자로 부상했습니다.

- Air Products는 현장 투자에 집중하고 있으며 이는 보다 안정적인 현금 흐름을 창출하는 저위험 포트폴리오 구축으로 이어질 것입니다.

📉 하락론자 의견

- Air Products는 Air Liquide의 2016년 Airgas 인수 및 2018년 Praxair-Linde 인수 후 시장 점유율 측면에서 산업용 가스 부문의 주요 기업과 큰 격차를 보이는 3위 기업으로 밀려났으며, 점유율 재확보를 위해 고전하게 될 수 있습니다.

- 신흥 국가, 특히 중국과 인도에서의 계약을 둘러싸고 치열한 경쟁이 예상되며, 이는 해당 시장의 수익 감소로 이어질 수 있습니다.

- Air Products는 블루 및 그린 수소 프로젝트의 대규모 수주 잔고로 인해 프로젝트 지연, 비용 초과, 기대에 미치지 못하는 수익률 등 실행 위험이 높습니다.

오렌지보드에서는 모닝스타와 제휴하여 모닝스타의 리서치 리포트를 제공하고 있습니다.

모닝스타(Morningstar,Inc.)는 미국 시카고에 본사를 둔 글로벌 1위 금융 정보 및 투자 리서치 회사이며, 금융 상품의 판매사나 발행사와 독립적으로 운영되어 투자자들에게 신뢰도와 전문성 있는 정보를 제공합니다.

모닝스타의 기업평가 방법이 궁금하시다면 모닝스타 리서치 방법론에서 확인해보세요.

Disclaimer

- 당사의 모든 콘텐츠는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

- 콘텐츠에 수록된 내용은 개인적인 견해로서, 당사 및 크리에이터는 그 정확성이나 완전성을 보장할 수 없습니다. 따라서 어떠한 경우에도 본 콘텐츠는 고객의 투자 결과에 대한 법적 책임소재에 대한 증빙 자료로 사용될 수 없습니다.

- 모든 콘텐츠는 외부의 부당한 압력이나 간섭없이 크리에이터의 의견이 반영되었음을 밝힙니다.